Notes de version

Virage numérique de nos centres de soutien : les courriels sont désormais notre priorité

Dans le cadre de notre transformation vers des centres de soutien numériques, nous sommes heureux de vous annoncer que les requêtes soumises par courriel seront désormais traitées en priorité. Ce virage numérique permettra de traiter vos demandes encore plus rapidement et de mieux répondre à vos besoins.

À partir de maintenant, communiquez par courriel plutôt que par téléphone avec le Service à la clientèle et le Centre de soutien en incluant votre numéro de compte et le nom de votre produit dans la ligne d'objet ainsi que de l'information détaillée dans votre courriel (numéro du formulaire, de la ligne ou du diagnostic, captures d'écran, etc.) pour obtenir un service accéléré!

Essayez notre Base de connaissances!

Consultez notre Base de connaissances pour trouver rapidement l’information dont vous avez besoin!

Notre Base de connaissances contient une foule d’articles répondant aux questions techniques et fiscales les plus couramment posées aux agents du Centre de soutien. Il suffit d’entrer quelques mots-clés, et les articles apparaissent en ordre de pertinence pour vous offrir des renseignements judicieux qui répondront de façon précise à vos questions.

Aperçu

C’est avec plaisir que nous vous présentons Taxprep des fiducies 2023 v.3.0. Cette version couvre les années d’imposition se terminant entre le 1er janvier 2022 et le 31 décembre 2023 inclusivement.

Veuillez noter que les fichiers-clients portent une extension reflétant la fin de l’année d’imposition de la fiducie : .322 pour une année d’imposition se terminant en 2022 et .323 pour une année d’imposition se terminant en 2023.

Les paramètres fiscaux applicables à l’année d’imposition 2023 sont ceux qui étaient connus au 20 février 2023. Les changements qui pourraient être annoncés subséquemment seront intégrés dans les prochaines mises à jour du logiciel.

Vous pouvez prendre connaissance des paramètres fiscaux applicables en consultant la Table des valeurs utilisées dans la déclaration comprise dans le logiciel (code d’accès : TABLE FED-PROV).

Conversion des profils du cabinet

Une fois vos profils du cabinet de l’an passé convertis vers l’année courante, il est important de vérifier que les options définies relativement aux déclarations de vos clients et à la transmission électronique des données (TED) correspondent toujours à votre situation pour la saison en cours.

Pour obtenir plus de renseignements à propos de la conversion des fichiers-clients, veuillez consulter l’Aide.

Transmission électronique

Exigences gouvernementales

Au niveau fédéral et au Québec, tout déclarant qui produit plus de 50 feuillets ou relevés d’un même type doit en transmettre les données électroniquement au moyen d’Internet. En dessous de ce seuil, la transmission sur support papier est acceptée.

Taxprep des fiducies générera un diagnostic vous rappelant d’utiliser la TED dès que vous produirez plus de 50 feuillets ou relevés.

Le budget de 2021 a annoncé que le seuil de transmission électronique obligatoire des déclarations de renseignements sur le revenu pour une année civile serait abaissé de 50 à 5 déclarations de renseignements.

La législation relative à cette mesure n'était pas finalisée au moment de la présente publication. Pour obtenir les renseignements les plus récents sur la pénalité pour défaut de production de déclarations de renseignements par Internet, allez à Pénalité pour défaut de produire des déclarations de renseignements par Internet.

Dates importantes pour la transmission par Internet

L’ARC accepte les transmissions électroniques de feuillets T3 et NR4 depuis le 9 janvier 2023.

Les relevés 16 peuvent également être transmis à Revenu Québec depuis novembre 2022.

L’ARC offre le service de transmission électronique des déclarations T3 par l’entremise de la TED T3 depuis le 2 mars 2022. L’ARC accepte la transmission électronique des déclarations T3 pour les années d’imposition 2022 et 2023 depuis le 20 février 2023, et le système fermera l’an prochain le 26 janvier 2024. Pour obtenir plus de renseignements à ce sujet, veuillez consulter l’article Fédéral – TED T3.

Ouverture et conversion des fichiers

Fichiers-clients portant l’extension .322

Les fichiers-clients portant l’extension .322 que vous avez enregistrés avec Taxprep des fiducies 2022 peuvent être ouverts, sans conversion préalable, avec Taxprep des fiducies 2023. À l’ouverture d’un tel fichier, une boîte de dialogue s’affiche et vous demande si vous voulez recalculer le fichier avec la version courante. En répondant oui, vous pouvez simplement poursuivre votre travail dans le fichier. Si vous répondez non, les données du fichier seront alors verrouillées. Elles pourront être déverrouillées ultérieurement par l’intermédiaire de la boîte de dialogue Propriétés (commande Fichier/Propriétés).

Fichiers-clients portant l’extension .321

Les fichiers-clients portant l’extension .321 que vous avez enregistrés avec la version 2021 ou 2022 du logiciel doivent être convertis à l’aide de la commande Conversion du menu Fichier afin que vous puissiez y accéder à partir de cette version. Rappelons que dans le cas des fichiers-clients enregistrés avec la version 2021, la conversion n’est possible que si l’année d’imposition visée par le fichier client source se termine en 2021.

Taxprep des fiducies 2023 vous permet également d’ouvrir, sans conversion préalable, un fichier-client portant l’extension .321. Le fichier ne sera toutefois accessible qu’en lecture seule. Pour ouvrir un fichier client portant l’extension .321, accédez à la boîte de dialogue Ouvrir (commande Fichier/Ouvrir), puis sélectionnez le répertoire dans lequel le fichier-client a été enregistré en utilisant la liste déroulante Rechercher dans. Saisissez ensuite « *.* » dans le champ « Nom de fichier » et appuyez sur la touche Entrée pour afficher la liste des fichiers-clients. Vous pourrez alors sélectionner et ouvrir le fichier-client auquel vous voulez accéder.

Année d’imposition après conversion

L’année d’imposition après conversion ne peut se terminer après le 31 décembre 2023. Au besoin, elle sera raccourcie de manière à être comprise dans la période couverte par cette version du logiciel.

Notes jointes

Les notes jointes sont converties, sauf si cette option est désactivée dans les options de conversion des données.

Conversion des fichiers-clients préparés avec ProFile

Taxprep des fiducies 2023 permet de convertir les fichiers-clients enregistrés avec la version 2022.0 de ProFile (extension .20R).

Contenu de la version 3.0

Formulaire ajouté au logiciel

T2043, Crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs (code d'accès : 2043)

En 2021, le gouvernement du Canada a instauré un crédit d’impôt remboursable, soit le crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs. Ce crédit a pour objectif de rendre une partie des produits issus de la redevance sur les combustibles aux entreprises agricoles situées dans les provinces qui ne satisfont pas aux exigences de rigueur fédérales.

Les provinces désignées sont l’Ontario, le Manitoba, la Saskatchewan et l’Alberta. Les entreprises agricoles admissibles comprennent les agriculteurs indépendants, les sociétés de personnes et les associés de sociétés de personnes agricoles qui participent activement à la gestion ou aux opérations quotidiennes tirant un revenu agricole et dont le total des dépenses agricoles est de 25 000 $ ou plus, dépenses qui sont entièrement ou partiellement réparties entre les provinces désignées.

Par conséquent, le formulaire T2043 a été ajouté au logiciel afin de calculer le crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs. Le formulaire T2043 WS a également été ajouté afin de faciliter les calculs des différentes parties du formulaire T2043. Les feuilles de calcul seront automatiquement liées aux états T2042. Le formulaire T2043 cumule toutes les feuilles de calcul T2043 WS. Veuillez noter que ce crédit d’impôt remboursable est réclamé à la ligne 920 de la déclaration T3.

Ce crédit est considéré comme une aide gouvernementale reçue durant l’année et est imposable. Celui-ci doit être inclus dans la déclaration de l’année d’imposition où il a été réclamé et non de l’année où il a été reçu. Ce dernier est automatiquement compris dans les revenus à la ligne 9600 du formulaire T2042.

De plus, si la fiducie est membre d'une société de personnes, le crédit sera calculé au prorata sur le formulaire T2043 et sera considéré comme un revenu de l'associé. Les montants de crédits reçus par l’associé se trouveront à la case 237 du feuillet T5013 et/ou dans une lettre fournie par la société de personnes. Ces montants devront être saisis dans la partie 5, Total du crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs.

Modifications

AUT-01, Autoriser l’accès hors ligne d’un représentant (code d’accès : AUT01); et

AUT-01X, Annuler l’autorisation de votre représentant (code d’accès : AUT01X)

De nouvelles cases ont été ajoutées à l’étape 1, Renseignements sur les comptes, afin d’inscrire un autre identificateur de l’ARC ainsi que son type si vous désignez un numéro de compte de non-résident. De plus, si vous faites une demande pour un compte de non-résident, les formulaires devront dorénavant être envoyés au centre fiscal de Sudbury, et ce, sans égard à la province de résidence ou la langue utilisée pour produire les formulaires.

Grille des lettres aux clients (code d’accès : LETTRE C); et

TX19, Demande d’un certificat de décharge (code d’accès : TX19)

La grille des lettres aux clients a été améliorée et contient maintenant une section additionnelle qui présente les différentes adresses pour l’envoi du formulaire TX19. Les lettres aux clients ont été modifiées afin qu’elles puissent prendre en compte le code régional saisi dans le formulaire TX19. Il est toujours possible de ne pas afficher d’adresse d’envoi dans les lettres aux clients, et ce choix peut maintenant être fait pour toutes les déclarations à l’aide d’une nouvelle ligne à cet effet située dans l’onglet Lettre au client du profil du cabinet.

T3-DD, Demande de dépôt direct T3 (code d’accès : T3DD)

La liste des numéros des institutions bancaires a été mise à jour et plusieurs modifications y ont été apportées. Si un code retiré a été saisi à la case 351 du formulaire, ce code sera supprimé. En toutes circonstances, il est conseillé de valider les informations bancaires avant de produire ce formulaire.

T776, État des loyers de biens immeubles (code d’accès : 776);

T2042, État des résultats des activités d'une entreprise agricole (codes d’accès : 2042/Q2042); et

T2125, État des résultats des activités d'une entreprise ou d'une profession libérale (code d’accès : 2125)

La section A - Calcul de la déduction pour amortissement (DPA) a été mise à jour dans les formulaires d'états d'entreprise. Bien que les colonnes des tableaux de la DPA et leurs instructions aient été ajoutées et que celles-ci puissent être imprimées, elles ne contiennent aucun nouveau calcul, car elles sont utilisées exclusivement pour la passation en charges immédiate (PCI), qui ne s'applique pas aux fiducies.

TP-646.R, Demande de redressement d’une déclaration de revenus des fiducies (code d’accès : QTP646.R)

À la suite d’une mise à jour du formulaire, le numéro de compte de la fiducie et une troisième option en lien avec la production d’un formulaire MR-69, Autorisation relative à la communication de renseignements ou procuration (code d’accès : Q69), ont été ajoutés à la section 1, Renseignements sur la fiducie.

Contenu de la version 2.0

Modifications

Identification de la fiducie et autres renseignements (code d’accès : ID)

Les codes de fiducies 308 à 310, 312 et 902 ont été retirés temporairement en raison de la mise à jour 2022 du Guide des fiducies T4013. Par conséquent, nous avons ajouté la mention « ne pas utiliser » au bout de ces codes.

TP-1129.53, Déclaration de revenus des fiducies pour l’environnement (code d’accès : Q1129.53)

Le formulaire a été mis à jour et contient maintenant une quatrième section dans laquelle on peut inscrire l’identité des constituants, des fiduciaires, des bénéficiaires et des personnes pouvant exercer un contrôle sur les décisions du fiduciaire. Notez que Revenu Québec n’oblige pas de remplir cette section additionnelle pour les années d’imposition se terminant avant le 31 décembre 2023.

Codes SCIAN

L’ARC a publié une mise à jour du SCIAN. Les codes ont été convertis dans le logiciel lorsqu’applicable. Veuillez vérifier si les codes SCIAN indiqués dans les divers formulaires et déclarations sont toujours exacts.

Contenu de la version 1.0

Modifications

ID, Identification de la fiducie et autres renseignements (code d’accès : ID)

Un message de validation a été ajouté au champ Numéro de compte fédéral. Si un mauvais numéro y est saisi, une fenêtre contextuelle vous demandera de saisir un numéro valide. Si vous acceptez de conserver un numéro non valide dans le champ Numéro de compte du formulaire Identification de la fiducie et autres renseignements, un diagnostic vous disant que le numéro n’est pas valide et vous empêchant d’être admissible à la TED T3 y restera attaché.

Dons, Sommaire des dons de bienfaisance (code d’accès : DONS); et

Dons QC, Sommaire des dons de bienfaisance (code d’accès : QDONS)

Un tableau distinct a été ajouté pour faire le suivi des dons de biens écosensibles faits après le 10 février 2014 qui peuvent être reportés sur une période de 10 ans.

LM-58.1.2, Demande de numéro d’identification d’une fiducie (code d’accès : QLM58.1.2)

La mesure d’assouplissement permettant aux nouvelles fiducies de ne pas inscrire le numéro d’identification sur la déclaration de revenus des fiducies (TP-646) et les relevés 16 n’est plus en vigueur. Par conséquent, le formulaire LM-58.1.2, qui permet de demander un numéro d’identification, a été ajouté au logiciel.

Relevé 16, Revenus de fiducies (code d’accès : QR16)

La mesure d’assouplissement permettant aux nouvelles fiducies de ne pas inscrire le numéro d’identification sur les relevés 16 n’est plus en vigueur. Par conséquent, l’option prévue à cet effet sur le formulaire Identification (code d’accès : ID) a été retirée. Le numéro d’identification doit donc être obtenu avant la production des relevés 16. Si la fiducie détient un numéro de compte fédéral, ce dernier doit être inscrit sur les relevés 16. Toutefois, vous n’avez pas à inscrire le numéro de compte fédéral de la fiducie si celui-ci ne lui a pas encore été attribué. Il est à noter que ces numéros seront masqués sur la copie 2 du relevé, tel qu’exigé par Revenu Québec.

Dans son Guide du relevé 16, Revenu Québec a apporté des précisions concernant les relevés 16 consolidés. Un relevé 16 consolidé peut être émis lorsque l’on peut regrouper les revenus de plusieurs fiducies sur un relevé d’un même bénéficiaire. Puisque l’on doit créer un fichier Taxprep des fiducies par fiducie, ceci ne peut pas être fait avec notre logiciel. Par conséquent, nous avons retiré la question S’agit-il d’un relevé 16 consolidé?.

T3, Déclaration de renseignements et de revenus des fiducies (code d’accès : T3)

À la suite d’une mise à jour, plusieurs crédits d’impôt remboursables ont été ajoutés à l’Étape 5, Sommaire de l’impôt et des crédits.

T3 APP, Demande de numéro de compte de fiducie (code d’accès : T3APP)

La partie 5, Coordonnées du représentant, a été retirée du formulaire. Par conséquent, si vous voulez autoriser un représentant, veuillez remplir le formulaire AUT-01, Autoriser l’accès hors ligne d’un représentant (code d’accès : AUT01).

T3BC, Impôt de la Colombie-Britannique (code d’accès : T3BC); et

T3BCMJ, Impôt provincial (administrations multiples) – Impôt de la Colombie-Britannique (code d’accès : MJ BC)

La ligne Crédit d’impôt de la Colombie-Britannique à T3M a été ajoutée à ces formulaires.

T3M, Déclaration de revenus des fiducies pour l’environnement (code d’accès : T3M); et

T3S, Déclaration de revenus concernant un régime de prestations supplémentaires de chômage (code d’accès : T3S)

Taxprep des fiducies prend en charge dès maintenant la transmission électronique des formulaires T3M et T3S. Des diagnostics ont aussi été ajoutés pour guider le processus de transmission de formulaires.

Rappel : Taxprep des fiducies ne peut pas transmettre plus d’une déclaration à la fois, que ce soit les déclarations T3, T3M, T3RCA ou T3S.

T3NB, Impôt du Nouveau-Brunswick (code d’accès : T3NB); et

T3NBMJ, Impôt provincial (administrations multiples) – Impôt du Nouveau-Brunswick (code d’accès : MJ NB)

Le 1er novembre 2022, le gouvernement du Nouveau-Brunswick a annoncé le retrait d’un palier d’imposition pour l’année d’imposition 2023 et les suivantes. Par conséquent, les paliers d’imposition des successions assujetties à l’imposition à taux progressifs (SITP) et des fiducies admissibles pour personne handicapée (FAPH) seront les suivants :

|

Paliers d’imposition |

Taux |

|

Ne dépasse pas 47 715 $ |

9,4 % |

|

Dépasse 47 715 $, mais pas 95 431 $ |

14 % |

|

Dépasse 95 431 $, mais pas 176 756 $ |

16 % |

|

Dépasse 176 756 $ |

19,5 % |

T3SK, Impôt de la Saskatchewan (code d’accès : T3SK); et

T3SKMJ, Impôt provincial (administrations multiples) – Impôt de la Saskatchewan (code d’accès : MJ SK)

La ligne Crédit d’impôt de Saskatchewan à T3M a été ajoutée à ces formulaires.

T183 Trust, Déclaration de renseignements pour la transmission électronique d’une déclaration de fiducie (code d’accès : T183)

La cellule Identificateur du représentant (ID Rep) a été ajoutée dans la Partie C, Identification du déclarant par voie électronique.

L’ARC a mentionné que le ID Rep devant être inscrit sur le formulaire T183 doit être le même que vous ou votre firme avez fourni lors du processus d’inscription ou de renouvellement du numéro TED qui est inscrit sur ce formulaire, et ce, peu importe qui prépare ou transmet la déclaration. Ce champ est facultatif sur le formulaire T183 pour les déclarations de revenus 2022 et peut être laissé en blanc. Si un ID Rep est inscrit, celui-ci sera transmis électroniquement avec la déclaration. Cependant, l’ARC a mentionné que le ID Rep ne sera pas utilisé pour vérifier l'exactitude des déclarations de revenus; il s'agit simplement d'un mécanisme supplémentaire permettant à l'ARC de s'assurer que les utilisateurs des services de la TED ont fait l'objet d'une vérification d’admissibilité.

À la demande de l’ARC, ce champ est partiellement masqué lors de l’impression du formulaire

T1229, État de frais de ressources et de déductions pour épuisement (code d’accès : 1229);

T101, État des frais de ressources (code d’accès : T101); et

T5013, État des revenus d’une société de personnes (code d’accès : T5013)

Le 15 décembre 2022, le projet de loi C-32 a reçu la sanction royale. Ce projet de loi inclut la mise en place d’un nouveau crédit d’impôt pour l’exploration de minéraux critiques de 30 % à l’égard des dépenses d’exploration minière déterminées engagées au Canada qui font l’objet d’une renonciation au profit des détenteurs d’actions accréditives. Par conséquent, les lignes Crédit d’impôt pour l’exploration de minéraux critiques (CIEMC) et Partie d’une réduction donnant lieu à une période sans intérêt – CIEMC ont été ajoutées sur les feuillets T101 et T5013. Les informations qui y sont saisies se reporteront dans la nouvelle colonne Crédit d’impôt pour l’exploration de minéraux critiques (CIEMC) de la partie I du formulaire T1229 ainsi qu’à la ligne Partie d’une réduction donnant lieu à une période sans intérêt. La colonne CIEMC a également été ajoutée dans le tableau de la Partie IV.

TP-80, Revenus et dépenses d’entreprise ou de profession (code d’accès : Q80)

Si vous êtes comptable, dentiste, avocat, notaire, médecin, vétérinaire ou chiropraticien, vous devez inclure la valeur des travaux en cours à la fin de l’année dans le calcul de votre revenu de l’année. Si vous aviez fait le choix, pour la déclaration de revenus fédérale, d’exclure du calcul de votre revenu la valeur des travaux en cours à la fin de l’année et que ce choix était toujours valide pour la dernière année d’imposition qui commençait avant le 22 mars 2017, une mesure de transition pouvait s'appliquer. Cette mesure prévoyait que la totalité de la valeur de ces travaux serait incluse dans votre revenu de l’année à partir de la cinquième année d’imposition qui commençait après le 21 mars 2017 s’appliquait. Cette mesure transitoire a pris fin. Ainsi, pour les années d’imposition se terminant en 2022 et les suivantes, la totalité de la valeur des travaux en cours à la fin de l’année doit être incluse dans votre revenu.

Retrait de l’Avis au lecteur

En raison de l’entrée en vigueur de la nouvelle Norme canadienne de services connexes (NCSC) 4200, Missions de compilation, publiée par le Conseil des normes d’audit et de certification, le logiciel présente des changements concernant l’Avis au lecteur.

La NCSC 4200 traite des Missions de compilation, aussi nommées « Avis au lecteur » dans la pratique, et contient de nouvelles exigences en matière de réalisation et de rapports. Ainsi, afin de concorder avec les principaux changements, dont le champ d’application et les normes de rapports, l’Avis au lecteur est retiré du logiciel.

Le retrait de l’Avis au lecteur se reflète dans les endroits suivants dans le logiciel :

-

retrait de la lettre Avis au lecteur (fédéral et Québec);

-

retrait des options dans la section Profil du cabinet en lien avec l’Avis au lecteur et les dénis de responsabilité;

-

changements dans le formulaire ID, la lettre C et les états d’entreprise.

Les éléments suivants sont conservés :

-

l’option « mention personnalisée » dans le profil du cabinet;

-

la lettre d’engagement.

Renseignements techniques

Changements techniques

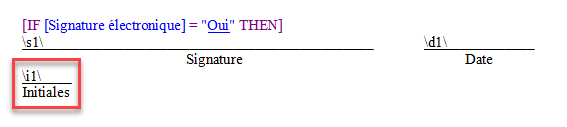

Signature électronique – Ajout d’initiales

Il est maintenant possible d’ajouter une balise électronique afin que les initiales d’un signataire soient comprises dans une lettre personnalisée lorsque vous utilisez la fonctionnalité de signature électronique.

À l’exception de la lettre d’engagement qui contient les balises s1 et d1, les lettres aux clients n’ont pas de balises électroniques intégrées par défaut. Pour ajouter les initiales du contribuable principal, vous devez ajouter la balise électronique \i1\ dans votre lettre personnalisée, comme indiqué dans l’exemple ci-dessous :

Où :

\s1\ correspond à la balise électronique;

\d1\ correspond à la date de signature; et

\i1\ correspond aux initiales.

Synchronisation en lot des renseignements des portails CCH iFirm

Il est maintenant possible de synchroniser plusieurs fichiers-clients avec les renseignements de signature électronique présents dans CCH iFirm Portail à partir de la vue Gestionnaire de clients. De plus, le Journal CCH iFirm qui s’affiche à la fin de la synchronisation contient maintenant des statistiques qui permettent de visualiser rapidement le nombre de contribuables pour lesquels la synchronisation s’est effectuée avec succès, ceux pour lesquels une erreur est survenue, ou ceux dont aucun renseignement n’a été synchronisé. Pour de plus amples renseignements, veuillez consulter la rubrique Synchronisation des renseignements d’un portail CCH iFirm.

Transmission électronique des déclarations T3M et T3S

La transmission électronique des déclarations de revenus des fiducies pour l’environnement (code d’accès : T3M) et des déclarations de revenus concernant un régime de prestations supplémentaires de chômage (code d’accès : T3S), qui était auparavant effectuée dans Taxprep Forms, s’effectue maintenant dans Taxprep des fiducies. Veuillez noter que vous devez posséder un numéro de la TED ainsi qu’un mot de passe afin d’effectuer la transmission d’une déclaration T3M ou T3S. Pour ce faire, plusieurs modifications ont été apportées à Taxprep des fiducies afin de permettre la transmission électronique des déclarations T3M et T3S :

-

Le menu Transmission/Déclarations générales a été renommé Transmission/Déclarations générales et spécialisées.

-

La boîte de dialogue Transmettre, disponible à partir du menu Transmission/Déclarations générales et spécialisées /Transmettre, permet maintenant de sélectionner le client pour lequel vous voulez transmettre une déclaration T3M ou T3S et d’afficher l’état TED de ces déclarations. À noter que cette option est disponible seulement lorsque l’état TED d’une déclaration T3S ou T3M est différent de l’état Non applicable.

-

Les filtres Admissibles à la TED — T3M et Admissibles à la TED – T3S ont été ajoutés dans les filtres de la vue Gestionnaire de clients. Ceux-ci permettent d’afficher tous les fichiers-clients pour lesquels une déclaration T3M ou T3S est admissible à la TED.

Transmission électronique des déclarations T3RCA

Il est maintenant possible de transmettre une Convention de retraite (CR) – Déclaration de l’impôt de la partie 3 XI.3 (code d’accès : T3RCA) par l’entremise de la TED.

Pour ce faire, des modifications ont été apportées à Taxprep des fiducies :

-

La boîte de dialogue Transmettre, disponible à partir du menu Transmission/Déclarations générales et spécialisées/Transmettre, permet maintenant de sélectionner les clients pour lesquels vous voulez transmettre une déclaration T3RCA et d’afficher l’état TED de cette déclaration.

-

Le filtre Admissibles à la TED — T3RCA a été ajouté dans les filtres de la vue Gestionnaire de clients. Celui-ci permet d’afficher tous les fichiers-clients contenant une déclaration T3RCA admissible à la TED.

Comment obtenir de l’aide

Si vous avez des questions concernant l’installation ou l’utilisation du logiciel, plusieurs options s’offrent à vous. Accédez au Portail professionnel ou à la Base de connaissances pour obtenir des trucs et des renseignements utiles sur l’utilisation du logiciel. Pour obtenir de l’aide à partir du logiciel, appuyez sur F1 et consultez les rubriques qui vous intéressent.

Info-bulletin Taxprep

Afin de vous faire gagner du temps, nous vous avons automatiquement inscrit(e) à l’Info-bulletin Taxprep, un bulletin électronique qui vous permet de rester à jour en vous communiquant régulièrement de l’information sur la plus récente version de Taxprep des fiducies. Si vous désirez modifier votre inscription à l’Info bulletin Taxprep, visitez le https://support.wolterskluwer.ca/fr/ et, dans l'onglet Info-bulletin, sélectionnez Gestionnaire de l'inscription.

Vous pouvez également envoyer un courriel à cservice@wolterskluwer.com pour demander des renseignements généraux ou indiquer les produits sur lesquels vous aimeriez recevoir de l’information (Taxprep des particuliers, Taxprep des sociétés, Taxprep des fiducies, Taxprep Forms ou la Suite comptable CCH).

Pour nous joindre

Courriel

Service à la clientèle :

cservice@wolterskluwer.com

Soutien technique et fiscal :

csupport@wolterskluwer.com

Téléphone

1-800-268-4522